hoặc

Vui lòng nhập thông tin cá nhân

hoặc

Vui lòng nhập thông tin cá nhân

Nhập email của bạn để lấy lại mật khẩu

4.000 tỷ đồng từ 40 triệu trái phiếu không có đảm bảo được Công ty Cổ phần Tập đoàn Masan (Masan Group – HOSE: MNS) phát hành sẽ được dùng vào để cơ cấu lại các khoản nợ, trong đó có việc thanh toán một phần hoặc toàn bộ khoản gốc đến hạn của các trái phiếu đã phát hành.

Công ty cổ phần tập đoàn Masan (mã chứng khoán: MSN) vừa công bố thông tin bất thường về Nghị quyết của HĐQT về phê duyệt phương án phát hành trái phiếu ra công chúng có tổng mệnh giá 4.000 tỉ đồng.

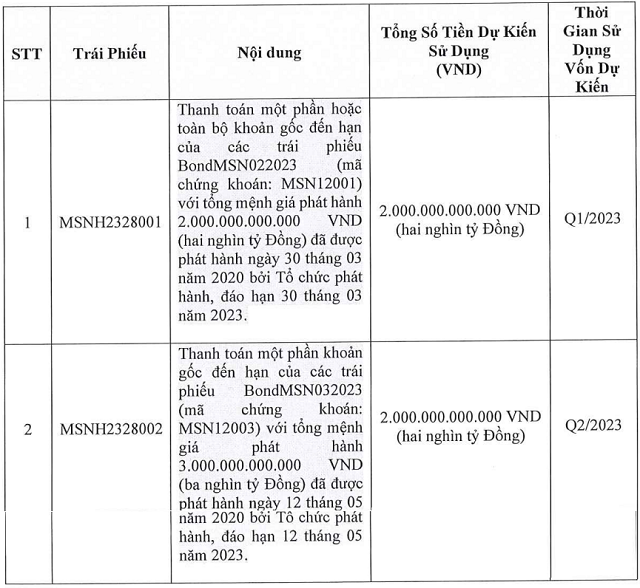

Theo đó, kỳ hạn trái phiếu tối đa 60 tháng kể từ ngày phát hành, đây là trái phiếu bằng đồng Việt Nam. Mệnh giá là 100.000 đồng/trái phiếu, tương ứng tổng mệnh giá tối đa 4.000 tỷ đồng và được chào bán với giá bằng mệnh giá, chia thành 02 đợt, mỗi đợt 2.000 tỷ đồng vào Quý I/2023 và Quý II/2023.

.jpg)

Mục đích chào bán lô trái phiếu này, được Masan Group cho biết là tăng tiềm lực tài chính cho Công ty và để huy động nguồn vốn với chi phí hợp lý trên thị trường hiện nay, đồng thời đáp ứng nhu cầu vốn phát sinh từ hoạt động kinh doanh. MSN dự kiến chào bán trái phiếu ra công chúng để cơ cấu lại các khoản nợ, cụ thể thanh toán một phần hoặc toàn bộ khoản gốc đến hạn của các trái phiếu BondMSN022023 và trái phiếu BondMSN032023 đã được phát hành bởi MSN.

Tính chất của trái phiếu lần này là trái phiếu không chuyển đổi, không kèm chứng quyền, không có đảm bảo và xác lập nghĩa vụ trực tiếp đối với Tổ chức phát hành.

Đối tượng tham gia của đợt chào bán là nhà đầu tư tổ chức và cá nhân trong và ngoài nước phù hợp với quy định của pháp luật. Trái phiếu có lãi suất thả nổi bằng tổng của 4.1%/năm và lãi suất tham chiếu.

Trong đó, lãi suất tham chiếu là trung bình cộng của lãi suất tiền gửi tiết kiệm áp dụng cho khách hàng cá nhân, kỳ hạn 12 tháng (hoặc tương đương) bằng VND do BIDV, Vietcombank, VietinBank và MB công bố tại website các ngân hàng vào hoặc vào khoẳng trước 11h sáng (giờ Việt Nam) của ngày xác định lãi suất của kỳ tính lãi đó. Kỳ tính lãi mỗi thời hạn kéo dài 6 tháng liên tục từ ngày phát hành trái phiếu cho đến ngày đáo hạn (hoặc ngày trái phiếu được mua lại trước hạn).

Đối với nhà đầu tư cá nhân được mua tối thiểu 50 triệu đồng trái phiếu, tổ chức được mua tối thiểu là 500 triệu đồng, số lượng này có thể được điều chỉnh cho phù hợp với điều kiện chào bán thực thế và sẽ do Chủ tịch HĐQT hoặc Tổng Giám đốc hoặc Phó Tổng Giám đốc hoặc Giám đốc tài chính của Masan Group quyết định.

Masan Group cũng đưa ra kế hoạch thanh toán gốc và lãi của trái phiếu đợt này khi đến hạn. Theo đó, lãi trái phiếu đuợc thanh toán định kỳ 6 (sáu) tháng một lần kể từ ngày phát hành trái phiếu. Tổ Chức Phát Hành dự kiến sử dụng phần lợi nhuận thu được từ các hoạt động kinh doanh, đầu tư và các nguồn thu hợp pháp khác để thanh toán lài trái phiếu cho nhà đầu tư...

Về thanh toán gốc, trái phiếu được thanh toán một lần vào Ngày Đáo Hạn hoặc ngày mua lại trước hạn trái phiếu dù là tự nguyện hoặc mua lại bắt buộc. Tùy tình hình thị trường thực tế, Tổ Chức Phát Hành dự kiến sẽ sử dụng lợi nhuận kinh doanh, đầu tư nguồn thu hợp pháp khác, vốn huy động từ nến kinh tế để thanh toán gốc trái phiếu tại thời điểm đáo hạn hoặc thời điểm trái phiếu được mua lại trước hạn.

Được biết đại lý phát hành, tư vấn hồ sơ đăng ký chào bán trái phiếu, tư vấn đăng ký chào bán, tư vấn niêm yết, đại diện chủ sở hữu trái phiếu ban đầu, đại ký đăng ký và quản lý chuyển nhượng bán đầu, tổ chức lưu ký ban đầu trong đợt này là Công ty Cổ phần Chứng khoán MB (MBS); tổ chức quản lý tài khoản là Ngân hàng TMCP Quân đội (MB, HOSE: MBB).

Thuyết minh báo cáo tài chính hợp nhất cho kỳ kết thúc ngày 30/9/2022 cho thấy, Masan Group đang có nghĩa vụ với hơn 33.898 tỷ đồng trái phiếu phát hành, trong đó trái phiếu có đảm bảo là hơn 18.776 tỷ đồng và trái phiếu không đảm bảo là 15.122 tỷ đồng.