hoặc

Vui lòng nhập thông tin cá nhân

hoặc

Vui lòng nhập thông tin cá nhân

Nhập email của bạn để lấy lại mật khẩu

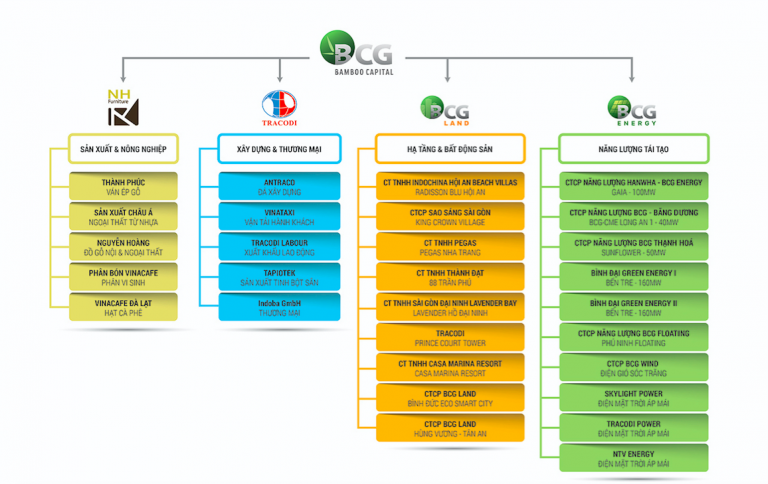

Tính đến ngày 30/6/2022, Bamboo Capital có hơn 50 công ty thành viên và liên kết. Trong đó, 3 thành viên trụ cột của hệ sinh thái Bamboo Caiptal là BCG Land, BCG Enery, Tracodi.

Thành viên trụ cột của Bamboo Capital đang vay nợ trái phiếu ra sao?

Công ty cổ phần Tập đoàn Bamboo Capital (HoSE: BCG) là doanh nghiệp có hệ sinh thái tới hàng chục thành viên, hoạt động kinh doanh trên 7 lĩnh vực chính gồm: Năng lượng tái tạo, xây dựng - hạ tầng, bất động sản sản xuất - thương mại, tài chính - bảo hiểm, dịch vụ quản lý và phân phối bất động sản và dược phẩm.

Hiện Bamboo Capital do ông Nguyễn Hồ Nam làm Chủ tịch HĐQT. Đồng thời ông Nam cũng là Chủ tịch của 4 thành viên của hệ sinh thái Bamboo Capital là CTCP Phát triển Nguyễn Hoàng, CTCP Đầu Tư Phát Triển Công Nghiệp và Vận Tải (Tracodi, Mã CK: TCD), CTCP BCG Land (BCG Land) và CTCP BCG Energy (BCG Energy).

Đáng chú ý, 3/4 thành viên trụ cột của hệ sinh thái Bamboo Capital đang sở hữu khoản nợ trái phiếu tương đối lớn.

Ngày 21/9 vừa qua, Hội đồng quản trị CTCP Đầu tư Phát triển Công nghiệp Vận tải (Tracodi, mã chứng khoán: TCD) (thành viên nhóm Bamboo Capital) đã thông qua nghị quyết dừng triển khai phương án phát hành lô trái phiếu với tổng giá trị huy động dự kiến là 990 tỷ đồng mà công ty công bố ngày 16/9 vừa qua.

Theo Tradico, nguyên nhân dừng phát hành là do phương án này chưa phù hợp với Nghị định số 65/2022/NĐ-CP ngày 16/9/2022 của Chính phủ về việc sửa đổi, bổ sung một số điều của Nghị định 153/2020/NĐ-CP ngày 31/12/2020.

Theo kế hoạch cũ, lô trái phiếu này được phát hành nhằm tăng quy mô vốn hoạt động của Tracodi. Trái phiếu thuộc loại không chuyển đổi, không kèm chứng quyền, có tài sản đảm bảo. Kỳ hạn dự kiến của trái phiếu là 60 tháng kể từ ngày phát hành. Lãi suất dự kiến đối với 4 kỳ tính lãi đầu tiên là 11%/năm, thanh toán 3 tháng/lần.

Tài sản đảm bào là toàn bộ cổ phần thuộc sở hữu của cổ đông tại CTCP Đầu tư và Phát triển Sơn Long cùng các quyền, lợi ích, cổ tức và/hoặc các khoản phân chia có liên quan; quyền sử dụng đất và tài sản gắn liền với đất, quyền tài sản phát sinh từ và/hoặc liên quan đến dự án Bãi Cháy (Hạ Long) thuộc sở hữu của Sơn Long.

Trước đó, Tracodi cũng đã phát hành lô trái phiếu mã TCDH2124002 vào ngày 28/12/2021. Lô trái phiếu này có kỳ hạn 36 tháng, đáo hạn ngày 28/12/2024. Tuy nhiên các thông tin khác như hình thức trái phiếu, lãi suất, mục đích, tổ chức phát hành,... của lô trái phiếu không được công bố.

Ngoài ra, một thành viên khác của Bamboo Capital là CTCP BCG Land (BCG Land) cũng đã phát hành thành công lô trái phiếu BCLCH2124001 trị giá 2.500 tỷ đồng vào ngày 31/3/2021. Lô trái phiếu này kỳ hạn 36 tháng, lãi suất 4 kỳ đầu tiên là 11%/năm. Tài sản đảm bảo là toàn bộ nguồn thu, quyền sử dụng đất, quyền và lợi ích phát sinh liên quan đến Dự án Kinh Dương Vương.

Tiếp đến ngày 20/7/2021, BCG Land tiếp tục phát hành lô trái phiếu BCLCH2124002 trị giá 200 tỷ đồng, với kỳ hạn 1 năm 1 ngày, lãi suất 11%/năm. Tài sản đảm bảo là Cổ phần sở hữu của cổ đông tại Bamboo Capital và phần vốn góp tại Công ty TNHH du lịch Sinh thái Cồn Bắp.

Tổ chức tư vấn và phát hành cho BCG Land là CTCP Chứng khoán Tiên Phong (TPS). Các tổ chức kiểm toán, tổ chức nhận đảm bảo tài sản, tổ chức tư vấn luật không được công bố.

Tháng 4 đến tháng 5/2021, một thành viên khác của Bamboo Capital là BCG Energy lần lượt phát hành 2 lô trái phiếu mã EBGCCH2124002 và mã EBGCCH2124003 với tổng giá trị 2.500 tỷ đồng.

Cả hai lô trái phiếu này đều có kỳ hạn 3 năm với lãi suất 10%/năm. Tài sản đảm bảo của hai lô trái phiếu là toàn bộ gần 6,5 triệu cổ phần của các cổ đông tại CTCP Điện gió BCG Khai Long 1; Toàn bộ quyền, lợi ích phát sinh từ và liên quan đến Dự án Nhà máy Điện gió Khu du lịch Khai Long – Cà Mau (Dự án Khai Long – Cà Mau) giai đoạn 1. Mục đích là để phát triển Dự án Khai Long – Cà Mau giai đoạn 1.

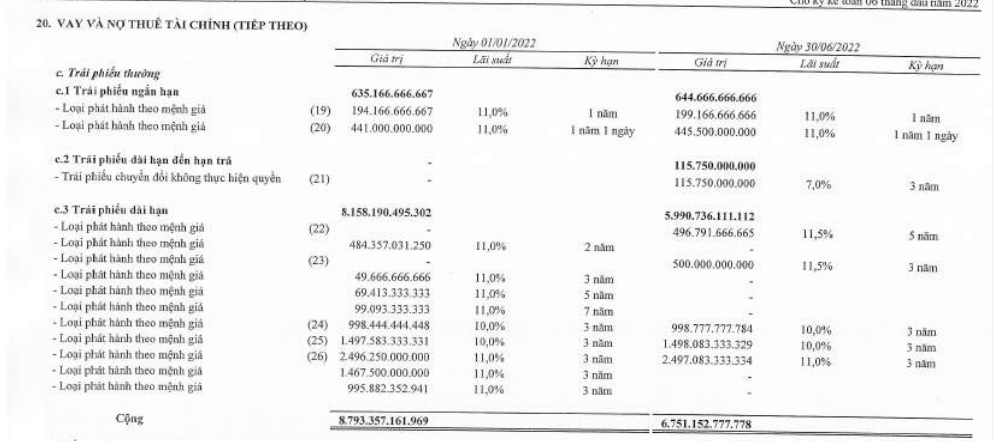

Dư nợ trái phiếu tại Bamboo Capital hơn 6.000 tỷ đồng

Quay trở lại với Bamboo Capital (BCG), theo báo cáo tài chính hợp nhất quý 2/2022, tính đến 30/6/2022 tổng nợ đi vay của BCG hơn 14.300 tỷ đồng, đa số là vay dài hạn. Trong đó dư nợ trái phiếu tính đến cuối kỳ hơn 6.751 tỷ đồng có lãi suất dao động từ 10%/năm đến 11,5%/năm.

Nửa đầu năm, doanh nghiệp vay thêm gần 5.220 tỷ đồng đồng thời cũng trả nợ gốc vay khoảng 3.336 tỷ.

Mới đây, Bamboo Capital chính thức hoạt động theo mô hình tập đoàn. Theo đó, việc đổi tên thành Tập đoàn Bamboo Capital nhằm tạo thuận lợi cho quá trình kết nối với đối tác và khách hàng khi giao dịch và kinh doanh theo định hướng phát triển công ty trong giai đoạn mới, thuận lợi hơn trong quá trình tìm kiếm cơ hội đầu tư, mở rộng thị trường theo hướng phát triển bền vững trong tương lai.

Tính đến ngày 30/6/2022, Bamboo Capital có hơn 50 công ty thành viên và liên kết, việc chuyển đổi tên là bước đi cần thiết để nâng tầm vị thế, phản ánh chính xác quy mô, tính chất và cấu trúc hoạt động của tập đoàn.

Trong các mảng kinh doanh, Bamboo Capital xác định 3 mũi nhọn chiến lược là năng lượng tái tạo (BCG Energy), bất động sản (BCG Land), dịch vụ tài chính và bảo hiểm (BCG Financial và Bảo hiểm AAA).

Tập đoàn Bamboo Capital đang tích cực hoàn thiện các thủ tục cần thiết để IPO BCG Land và BCG Energy vào cuối năm 2022, đầu năm 2023. Năm 2022 dự kiến là năm bùng nổ doanh thu của BCG Land với khoảng 5.000 - 5.400 tỷ đồng và lợi nhuận sau thuế khoảng 1.400 tỷ đồng, chủ yếu nhờ vào đóng góp từ hạch toán dự án khu nghỉ dưỡng Malibu Hội An và Hội An d’Or.

Trong khi đó với khoảng 600MW điện mặt trời đã vận hành thương mại, BCG Energy đang có nguồn thu ổn định, mục tiêu doanh thu của BCG Energy năm 2022 là 1.660 tỷ đồng, lợi nhuận 997 tỷ đồng.

Theo kế hoạch đã được đại hội đồng cổ đông 2022 phê duyệt, Bamboo Capital sẽ phát hành hơn 266,7 triệu cổ phiếu cho các cổ đông hiện hữu với tỷ lệ 2:1. Giá chào bán dự kiến là 10.000 đồng/cổ phiếu, tổng số tiền thu được dự kiến là hơn 2.667 tỷ đồng.

Bên cạnh đó, Tập đoàn Bamboo Capital cũng dự kiến phát hành 250 triệu cổ phiếu cho các nhà đầu tư công chúng theo hình thức bán đấu giá cổ phần. Giá khởi điểm bằng tối thiểu 70% giá tham chiếu bình quân của 30 ngày giao dịch liên tiếp trên thị trường chứng khoán của cổ phiếu BCG tính đến ngày hội đồng quản trị công ty ra quyết định chào bán. Cuối tháng 8 vừa qua, Bamboo Capital đã phát hành xong 25 triệu cổ phiếu trả cổ tức 2021 và 5 triệu cổ phiếu theo chương trình ESOP cho năm 2022. Dự kiến sắp tới công ty sẽ tiếp tục chi 250 tỷ đồng trả cổ tức tiền mặt cho cổ đông.

Với hàng loạt kế hoạch trên dễ dàng nhận ra các thành viên trong hệ sinh thái của Bamboo Capital phải liên tục vay nợ qua kênh trái phiếu để có vốn hoạt động.